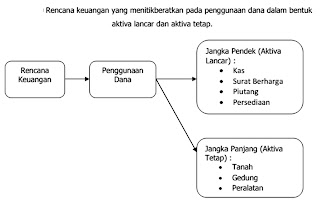

Cara membuat proyeksi aktiva lainnya, termasuk perencanaan kas, penempatan antara bank, aktiva tetap dan inventaris.

Perencanaan kas

1) Kas.

Sejumlah dana

yang dalam perusahaan

dalam bentuk kas

terutama untuk membayar gaji dan rekening-rekening lainnya. Prinsip

tersebut adalah meminimumkan jumlah

kas yang diperlukan

untuk kegiatan perusahaan dan

memaksimumkan jumlah dana

untuk investasi yang dapat menghasilkan bunga.

2) Anggaran kas.

Anggaran kas

yang memperlihatkan penerimaan

dan pengeluarannya. Dalam table

8 sebagai contoh

dapatlah dilihat bahwa pada

bulan Januari terdapat

kelebihan kas untuk

investasi sebesar Rp. 125.000,-.

Pada bulan Februari

terdapat tambahan kelebihan

sebesar Rp. 45.000,- (Rp. 115.000,- dikurangi Rp. 70.000,-dan demikian pula

pada bulan-bulan berikutnya.

Pada bulan

Januari, perusahaan semula mempunyai

jumlah kas sebesar

Rp. 80.000,-. Jumlah penerimaannya

sebesar Rp.120.000,- sehingga

menjadi Rp.200.000,-. Dengan pengeluaran

sebesar Rp.75.000,- maka terdapat

sisa pada akhir

bulan sebesar Rp.

125.000, - yang dapat dipakai mulai awal Februari. Pada bulan

April, perusahaan membayar pinjaman

sebesar Rp. 80.000,-

dan pengeluaran lain

sebesar Rp.100.000,-. Dengan demikian

sisanya tinggal Rp.

200.000,-(Rp.380.000,-

dikurangi Rp.180.000).

Jadi

dengan penyusunan anggaran kas

ini dapat diketahui

dan diambil keputusan,

misalnya menginvestasikan sis akas

bulan Januari yang kemungkinan

baru akan dipakai bulan

April untuk membayar

pinjaman. Selama tiga bulan tersebut perusahaan akan

memperoleh bunga.

3) Surat berharga.

Kriteria yang

harus diperhatikan oleh

perusahaan dalam memilih

surat berharga adalah :

- Defauld risk, yaitu risiko dikarenakan peminjam tidak dapat membayar bunga dan pokok pinjaman.

- Liquidity risk, yaitu risiko yang disebabkan surat berharga atau asset tidak dapat dijual dengan harga yang wajar.

- Interest rate risk, yaitu risiko yang disebabkan oleh fluktuasi tingkat bunga sehingga return yang diperoleh berubah.

- Return risk, yaitu tingkat keuntungan yang diharapkan dari adanya surat berharga.

4) Piutang,

Merupakan kekayaan atau

aktiva perusahaan yang

timbul sebagai akibat adanya

politik penjualan kredit. Untuk mempertahankan pembeli-pembeli yang

ada dan untuk

menarik pembeli baru, banyak

perusahaan yang memberikan

atau mengenakan pembayaran secara

kredit kepada mereka.

Jadi, bagi perusahaan piutang ini

sering terjadi dari

adanya penjualan kredit

kepada pembeli yang jumlahnya

dapat mencapai 20% dari seluruh aktiva.

baca juga : cara identifikasi tingkat persaingan LKM

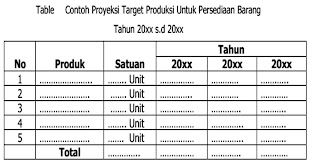

Inventaris.

Inventaris berasal

dari kata “inventaris” yang

berarti daftar barangbarang.

Jadi inventaris adalah

kegiatan untuk mencatat

dan menyusun barang-barang atau

bahan yang ada

secara benar menurut

ketentuan yang berlaku.

Jenis asset yang perlu

diinventarisasi yaitu yang pertama asset berwujud atau tangible assets berupa tanah atau lahan,

bangunan, infrastruktur, peralatan dan perlengkapan, persediaan barang,

yang kedua asset tidak berwujud atau intangible assets berupa hak paten, hak cipta, hak merek

dagang, hak atas usaha waralaba atau franchise.

Bagi perusahaan

yang memelihara sejumlah

persediaan barang untuk memenuhi permintaan

pembeli secara cepat,

harus mempunyai sejumlah

investasi disitu. Investasi tersebut dapat dilakukan secara terus menerus dalam

bentuk persediaan bahan,

persediaan barang dalam proses

atau barang setengah

jadi, dan persediaan

barang jadi. Jumlah dana

yang ditanamkan dalam

persediaan berubah-ubah sepanjang tahun.

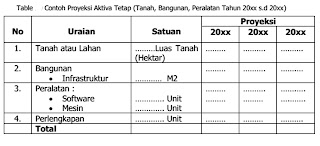

Aktiva tetap

Aktiva tetap tersebut dapat

berupa :

- Tanah, yang dimiliki oleh perusahaan aktiva tetap dengan jangka waktu yang tidak terbatas. Luas tanah ini tidak akan berpengaruh pada pajak pendapatan meskipun dapat dikenai dengan pajak lain

- Bangunan, yang dimiliki oleh perusahaan harus ditentukan umurnya. Kemudian perusahaan harus menyisihkan sejumlah dana setiap tahun dari penghasilannya. Pada saat bangunan tersebut habis umurnya, perusahaan dapat membeli bangunan baru yang sama dengan menggunakan dana yang sudah berkumpul sekian tahun.

- Peralatan, yang dimiliki oleh perusahaan berupa mesin, alat angkut dalam pabrik, dan peralatan lain yang dipakai dalam produksi. Semua peralatan tersebut juga perlu disusut karena daya gunanya semakin lama semakin berkurang, dan penyusutan ini akan berpengaruh pula pada pembayaran pajak pendapatan.

Penempatan antar bank.

1) Pengertian penempatan antar bank.

Penempatan pada

bank lain adalah

penempatan dana dalam

bentuk interbank call money, tabungan, deposito berjangka, atau bentuk

lain yang sejenis, yang

dimaksud untuk memperoleh

penghasilan.

Penempatan pada

bank lain juga

dapat diartikan sebagai penempatan atau

tagihan atau simpanan

milik bank dalam

rupiah dan atau valuta asing pada bank lain, baik yang melakukan

kegiatan operasional di Indonesia

maupun luar Indonesia

baik untuk menunjang kelancaran

transaksi antarbank maupun

sebagai secondary reserve dengan maksud untuk memperoleh penghasilan.

2) Jenis penempatan pada bank lain antara lain :

- Giro.

- Interbank call money, Merupakan pinjaman antar bank yang terjadi dalam proses kliring.

- Tabungan, Sebagian pendapatan masyarakat yang tidak dibelanjakan disimpan sebagai cadangan guna berjaga-jaga dalam jangka pendek.

- Deposit on call, Deposito yang berjangka waktu minimal tiga hari dan paling lama kurang dari satu bulan.

- Deposito berjangka Adalah simpanan pihak ketiga pada bank yang penarikannya hanya dapat dilakukan pada waktu tertentu menurut perjanjian antara penyimpan dengan bank.

- Sertifikat deposito, diterbitkan atas unjuk dengan nominal tertentu. Jangka waktunya pun bervariasi sesuai dengan keinginan bank. Pencairan sertifikat deposito dapat dilakukan setelah jatuh tempo. Namun apabila investor memerlukan dana, maka dapat pula sertifikat deposito ini diperjualbelikan apakah kepada lembaga ataupun pihak umum.

- Margin deposit Adalah sejumlah uang yang oleh bank melalui perjanjian pengikatan tertentu (ada yang hanya mekanisme blokir, ada yang pakai perjanjian gadai) digunakan sebagai jaminan pembayaran terhadap fasilitas kredit bank yang diberikan kepada debiturnya. Istilah margin menunjukkan bahwa bisa saja jumlah uang yang dijaminkan itu berjumkah 10 %, 20% atau berapapun maksimal 100%. Jika lebih dari 100% biasanya istilah margin deposit tidak lagi digunakan, melainkan cash collateral.

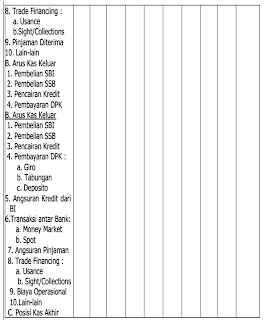

- Proyeksi arus kas.

Komponen , diisi character sebanyak 5 digit yaitu sandi perkiraan-perkiraan berikut:

Arus Kas Masuk

- Saldo awal kas adalah proyeksi posisi awal dari pos kas pada posisi tanggal laporan.

- Saldo awal giro pada BI adalah saldo giro pada Bank Indonesia pada posisi tanggal laporan setelah dikurangi dengan GWM.

- Penerimaan SBI/SWBI adalah proyeksi penerimaan dari SBI atau SWBI yang akan dijual di pasar sekunder atau penerimaan dari pelunasan SBI/SWBI yang sudah jatuh tempo.

- Transaksi antar bank adalah proyeksi penerimaan dari tagihan kepada bank lain, baik berupa pembayaran angsuran maupun berupa pelunasan, serta proyeksi penerimaan dari penempatan bank lain. Dalam pengertian pos ini adalah pelunasan pinjaman oleh bank lain dan penerimaan pinjaman dari bank lain.

- Penjualan/pelunasan surat-surat berharga adalah proyeksi jumlah surat berharga yang akan dijual di pasar sekunder atau penerimaan dari pelunasan surat-surat berharga yang sudah jatuh tempo.

- Angsuran kredit oleh nasabah adalah proyeksi penerimaan angsuran atau pelunasan kredit oleh nasabah.

- Penerimaan dana pihak ketiga adalah proyeksi penerimaan simpanan pihak ketiga berupa penempatan oleh nasabah dalam bentuk giro, tabungan, deposito termasuk deposit on call dan sertifikat deposito.

- Pendapatan operasional adalah proyeksi pendapatan operasional antaralain berupa penerimaan bunga, fee, atau penerimaan operasional lainnya (termasuk penerimaan bunga/kupon dari penanaman pada surat berharga).

- Trade financing adalah proyeksi penerimaan yang berasal dari transaksitrade financing yang dilakukan oleh bank.

- Pinjaman diterima adalah proyeksi penerimaan dana yang diperoleh bank yang berasal dari pinjaman dari kreditur (termasuk pinjaman dari bank lain dengan loan agreement).

- Lain-lain adalah proyeksi arus kas masuk di luar pos -pos tertentu.

Arus Kas Keluar

- Pembelian SBI/SWBI adalah proyeksi SBI/SWBI yang akan dibeli oleh bank baik di pasar primer maupun di pasar sekunder.

- Pembelian surat berharga adalah proyeksi jumlah surat berharga yang akan dibeli oleh bank baik di pasar primer maupun di pasar sekunder.

- Pencairan kredit oleh nasabah adalah proyeksi penarikan fasilitas kredit oleh nasabah baik dari sisi kelongaran tarik dari fasilitas yang sudah disediakan maupun penarikan dari penyediaan fasilitas baru

- Pembayaran dana pihak ketiga adalah proyeksi penarikan simpanan pihak ketiga dalam bentuk giro, tabungan, deposito termasuk deposit on call dan sertifikat deposito oleh nasabah. Penarikan simpanan pihak ketiga tidak termasuk simpanan yang memiliki sifat diperpanjang (roll over)

- Angsuran kredit dari BI adalah proyeksi pembayaran angsuran atau pelunasan kredit likuiditas atau fasilitas pinjaman lainnya yang diterima dari Bank Indonesia.

- Transaksi antar bank adalah proyeksi pembayaran angsuran atau pelunasan kewajiban kepada bank lain, serta proyeksi penempatan pada bank lain.

- Angsuran pinjaman yang diterima adalah proyeksi pembayaran angsuran atau pelunasan pinjaman yang diterima dari pihak lain selain Bank Indonesia atau antar bank.

- Trade financing adalah proyeksi penerimaan yang berasal dari transaksi trade financing yang dilakukan oleh bank.

- Biaya operasional adalah proyeksi jumlah biaya operasional bank antaralain biaya bunga, gaji pegawai, sewa gedung dan biaya operasional lainnya.

- Lain-lain.

- Hari ke 1 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 1 hari kerja berikutnya

- Hari ke 2 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 2 hari kerja berikutnya

- Hari ke 3 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 3 hari kerja berikutnya

- Hari ke 4 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 4 hari kerja berikutnya

- Hari ke 5 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 5 hari kerja berikutnya

- Hari ke 6 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 6 hari kerja berikutnya

- Hari ke 7 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 7 hari kerja berikutnya

- Hari ke 8 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 8 hari kerja berikutnya

- Hari ke 9 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksipenerimaan/ pengeluaran kas 9 hari kerja berikutnya

- Hari ke 10 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksipenerimaan/ pengeluaran kas 10 hari kerja berikutnya

- Hari ke 11 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksipenerimaan/ pengeluaran kas 11 hari kerja berikutnya

- Hari ke 12 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 12 hari kerja berikutnya

- Hari ke 13 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 13 hari kerja berikutnya

- Hari ke 14 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas 14 hari kerja berikutnya

- Minggu ke 3 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas pada minggu ke 3 setelah tanggal laporan

- Minggu ke 4 (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksi penerimaan/ pengeluaran kas pada minggu ke 4 setelah tanggal laporan18. 2 s/d 3 bulan (dalam jutaan Rupiah/ribuan USD), diisi dengan proyeksipenerimaan/ pengeluaran kas setelah bulan ke 1 sampai dengan bulan ke 3 setelah tanggal laporan

Pos-pos :

100 Kas

131 Penempatan

pada Bank lain Dalam Negeri

132 Penempatan

pada Bank lain Luar Negeri

140 Surat

berharga yang Dimiliki

170 Kredit yang

Diberikan

223 Antarkantor

Aktiva Dalam Negeri

224 Antarkantor

Aktiva Luar Negeri

300 Giro

320 Tabungan

330 Simpanan

Berjangka

351 Kewajiban

pada Bank Lain Dalam Negeri

352 Kewajiban

pada Bank Lain Luar Negeri

393 Antarkantor

Pasiva Dalam Negeri

394 Antarkantor

Pasiva Luar Negeri

515 Posisi Spot

Beli yang Masih Berjalan-Terkait dengan Bank

520 Posisi Spot

Beli yang Masih Berjalan-Tidak Terkait dengan Bank

571 Posisi Spot

Jual yang Masih Berjalan-Terkait dengan Bank

572 Posisi Spot

Jual yang Masih Berjalan-Tidak Terkait dengan Bank

599 Garansi yang

Diberikan

0 Comments

EmoticonEmoticon